在胡润研究院发布的《2020胡润全球富豪榜》,马云家族以3150亿元人民币荣登中国首富的宝座。在财富管理上,马云也走在高净值人士的前端,以其家族财富持有架构设计节省大额的税收。我们将从马云家族财富安排分析高净值人士税务规划的大智慧,了解并学习税务规划的路径。

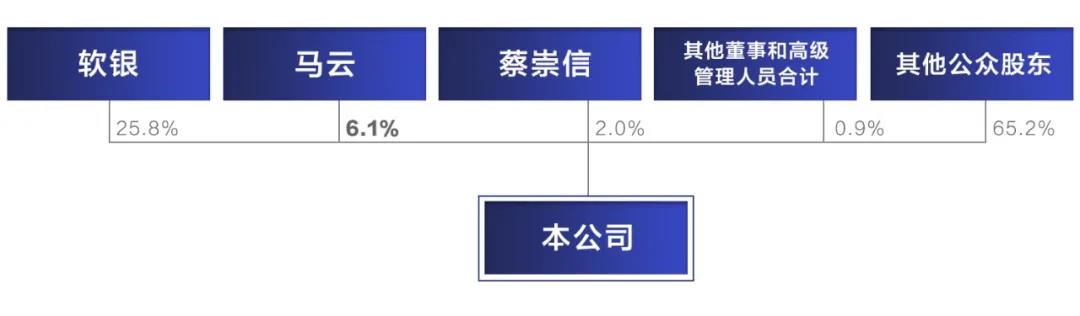

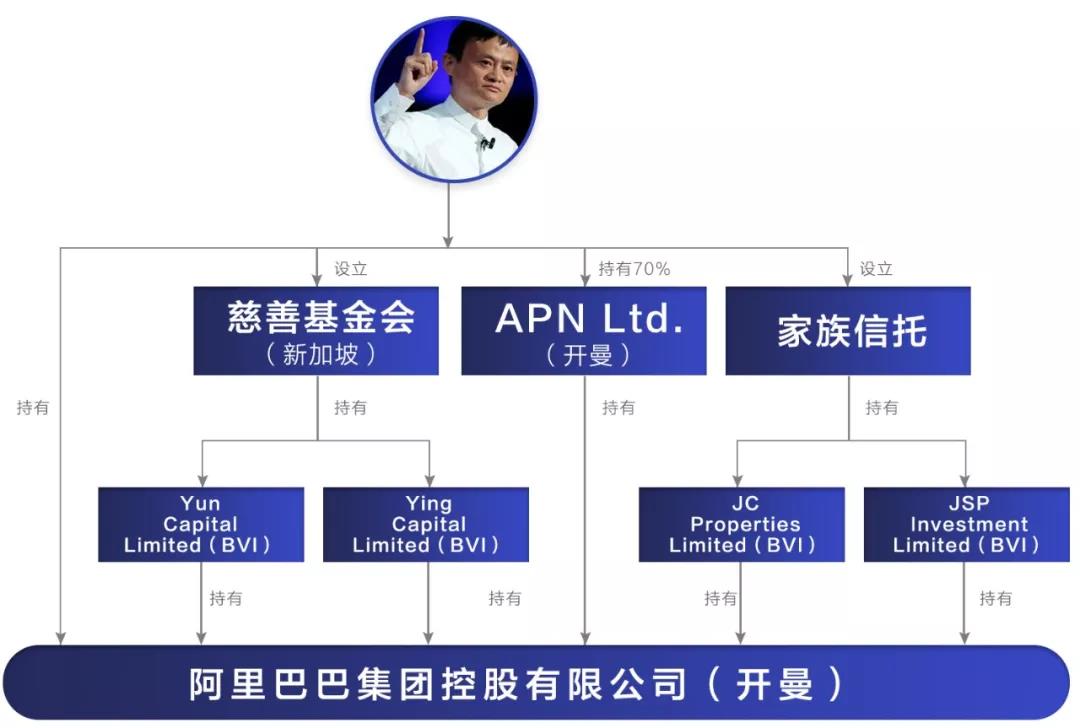

我们可以从2019年11月13日阿里巴巴集团控股有限公司(以下简称阿里巴巴开曼)提交给香港上市的《聆讯后数据集》(招股说明书)来看看马云家族财富安排。如图所示,截止最后实际可行日期,马云家族直接或间接持有阿里巴巴开曼6.1%的股份,共计1,277,691,248股。●马云先生直接持有阿里巴巴开曼3,160,000股股份。●马云先生通过持股70%的APN Ltd.持有阿里巴巴开曼280,000,000股股份。●马云先生持有慈善基金会。该基金会全资拥有Yun Capital Limited和Ying Capital Limited。其中,Yun Capital Limited持有阿里巴巴开曼88,591,368股股份;Ying Capital Limited持有阿里巴巴开曼88,591,368股股份,这两家公司就这些股份向马云先生授予了一项可撤销的表决权委托。●马云先生通过一个以自己及其家族为受益人的信托全资拥有JC Properties Limited和JSP Investment Limited。其中,JC Properties Limited持有阿里巴巴开曼418,943,904股股份;JSP Investment Limited持有阿里巴巴开曼398,404,608股股份。 Offshore tax incentives for tax planning我们发现马云先生通过持有70%的APN Ltd.(一家开曼群岛公司)持有阿里巴巴开曼280,000,000股股份。阿里巴巴控股公司也是注册在开曼群岛。这两层开曼群岛的公司在税务规划上有何优势呢?开曼群岛是位于加勒比海西北部的英国附属地,由大开曼、小开曼和开曼布拉克三个岛屿组成。

开曼是全球四大离岸金融地之一,是世界最大的离岸银行业中心。开曼群岛没有外汇管制,资金能够自由出入,税种只有土地交易税、印花税、旅游者住宿税和营业执照费。印花税主要是对房产征收,任何在开曼转让或按揭房地产均需缴付印花税。群岛上没有开征个人所得税、企业所得税和一般财产税,没有任何的利息税、资本增值税、物业税和遗产税,所以开曼群岛被视为一个真正的避税天堂。开曼群岛在1978年获得一个皇家法令,此法令规定,开曼群岛可以享受永久性的税收豁免权,并且这个法令至今仍然有效。因此,马云先生通过设立开曼公司,可以合法地进行税务规划。在开曼群岛注册公司,不会被征收所得税和资本增值税,巧妙地对境内20%的个人所得税进行了规划。但需要注意的是,第二层阿里巴巴开曼,并不是为了进行税务规划。之所以设立在开曼,是为了方便上市。开曼群岛是香港证券交易所认可的两个离岸公司注册地之一,这也为开曼群岛的阿里巴巴公司提供了一个进入全球资本市场的绝好条件。但毫无疑问的是,开曼公司的确可以实现在方便上市的同时,带来税收规划的优势。我们发现马云先生的财富管理,利用了4个注册在BVI的公司,那么,注册在BVI的这些公司有何税收规划上的优势呢?BVI作为重要的离岸金融中心,以其优惠的税收政策吸引了大量的投资者。根据BVI法例第206章《英属维尔京群岛所得税法》就规定所有在BVI设立或在BVI受管控的公司被视为居民应缴纳所得税。但是《英属维尔京群岛商业公司法2004》则对所有BVI商业公司支付的股息、利息、租金、版权费用、补偿与商业公司任何股份和债务相关的资本利得进行了豁免。对于公司而言,BVI不征收公司所得税、资本利得税、资本税、增值税以及各种附加税。BVI公司的股权转让也不征收印花税。BVI对公司集团重组不征任何所得税和资本利得税。公司的分支机构也不在征税主体范围内。

可见,将公司注册在BVI,就可以享受BVI的税收优惠。马云先生正是通过在BVI设立的4个公司,实现阿里巴巴开曼股息分红的税收豁免,从而延迟了国内股息分红20%的个人所得税。马云先生在新加坡设立了慈善基金会,用慈善基金会间接持有阿里巴巴开曼的股份。

2013年10月,阿里巴巴向马云指定的一只新加坡慈善基金会授予3,500万股期权。按授予期权时的约定,之后自2016年起每年,马云慈善基金会可以减持437.50万股股票,用于支持环境保护、医疗健康、教育发展和公益生态等慈善目的。粗略计算,自2014年9月上市至2017年底,马云共减持约3,894万股,约合470亿人民币。那么,马云为什么在新加坡设立慈善基金会,而不是在境内设立呢?通过慈善基金会持有股份有何税收规划优势呢?在境内,慈善基金会可以享受一定的税收优惠,但此种免税,需要获得免税资格认定。新加坡非营利组织基金会,是在新加坡会计与企业发展局登记注册。非营利组织没有注册资金,豁免缴纳相关税收。新加坡非营利性基金会注册条件及名称要求:必须要最少一名新加坡当地董事和最少一名成员(该成员不是股东,可以是国内人);对公司秘书要求较高,需要持牌秘书才能担任公司秘书,秘书费用也要每年单独收取(基于普通公司,不会单独收取秘书费用),需要每年做审计并按要求向公众公开。

公司名称一般含有基金会,公司结尾为LTD.或者LIMITED;注册后,每年要做年检和审计,秘书费用也要每年给一次,审计要看经营情况来定。可见,并没有用于慈善的收入比例要求。

此外,在新加坡,不论公司还是个人对公益团体进行捐赠,可以全额在税前扣除。新加坡就股息支付不征收预提所得税,新加坡不对资本利得征税。新加坡实施来源地征税,只对来源于新加坡本国的收入进行征税,所以马云先生将股份放进设立在新加坡的慈善基金会,在新加坡并不会产生税收。马云先生还通过离岸家族信托持有股份。那么,离岸家族信托又具有何种税收规划优势呢?《招股说明书》并没有披露马云先生家族信托的税务身份,设立在何地。但是我们可以分析一下,一般离岸家族信托的税收优势。离岸家族信托一般设立在零税负和低税负的地区,如英属维尔京群岛、开曼群岛、百慕大群岛、库克群岛、泽西岛等,可以利用这些离岸地的税收优惠。对于信托受益人而言,离岸家族信托可以约定一定的分配条件,在这些条件满足时再分配给受益人,将大额财富有计划分期进行分配,在信托分配所得征税的地区,具有一定的递延纳税的功能。若信托受益人是澳大利亚的税务居民,澳大利亚对全球收入征税,受益人对于获得的信托分配,可以分期进行缴税,不仅可以递延纳税,也可以避免高税率。当然,马云先生设立家族信托也许并不是纯粹为了税务规划,而是为了财富传承、股权集中,但离岸家族信托的确有税收优势。马云先生的财富安排智慧,可以给我们在进行财富管理与传承时一些启示:税务规划要合法趁早。马云先生的财富安排是在2014年美国上市之前作出的,并且建立在合法的基础上,不合法的税收规划势必会造成巨额罚款,甚至触犯刑事责任。

综合利用离岸地税收优惠政策、慈善基金会、家族信托等进行税务规划。税务规划是一项系统而复杂的工程,多种工具、政策的综合运用才能达成规划的目标。