天价索赔 5月31日晚间,光大证券公告,全资子公司光大资本收到上海金融法院应诉通知书。招商银行对光大资本提起诉讼,要求光大资本履行相关差额补足义务,诉讼金额约为人民币34.89亿元。 原来,是招商银行起诉光大证券的全资子公司光大资本,要求后者履行差额补足义务,合计本息约35亿!! 祸起跨境并购踩雷 祸起三年前一场轰轰烈烈的跨境并购!! 当时,国内资本大鳄出境并购如火如荼。不甘寂寞的光大和招商也决定联手干一票大的! 2016年2月25日,上海浸鑫投资咨询合伙企业成立,由暴风科技、暴风投资以及光大浸辉投资管理有限公司(由光大资本全资控股)出资。3月18日,上海浸鑫增资到3亿元,暴风方面出资7500万元,光大浸辉出资2.25亿元。 这家合伙企业从成立开始就准备疯狂募资,从各个渠道疯狂募资,把能用的管道都动员了起来,民营企业的、信托的、银行的、第三方理财的资金,来者不拒,目标就是一个数字,52.03亿元人民币。 最终可以看到的是,暴风科技实际出资2个亿多一点,招商银行的28个亿理财资金来了,爱建信托的4个亿理财资金来了、剩下的好几个机构也纷纷各自携着好几个亿入场。 MPS为一家欧洲体育版权代理公司,2004年成立。被收购时,其坐拥欧洲足球锦标赛、意甲联赛、英超联赛、西甲联赛、法甲联赛、英格兰足总杯、巴甲联赛、法国网球公开赛、国家橄榄球联盟、一级方程式赛车、世界棒球经典赛、NBA和西班牙篮球联赛等世界顶级赛事版权,风头无两。 正是在这次收购中,光大资本签署了《差额补足函》!约定在两名优先级合伙人不能实现退出时,由光大资本承担相应的差额补足义务!! 令招商和光大没想到的是,看上去如此优质的标的公司,竟然在被收购后没多久就爆雷!!到2018年,MPS已被英国伦敦高等法院裁定破产!! 于是,出资了将近30亿、几乎血本无归的招商将一腔怒火射向了光大!!要求其赔偿投资款本息合计35亿元!!!! 光大证券、招商银行、华瑞银行、钜派投资等机构、众多投资者的52亿财富毁灭,最终成就了两个意大利人的暴富梦。两个意大利屌丝逆袭成为超级富豪的背后,暴风集团和冯鑫、光大证券、招商银行、华瑞银行、爱建信托都吐了血,地雷仍在一层层引爆。 作为上海浸鑫的有限合伙人,暴风集团在52.03亿元出资额中仅占2亿。按照暴风方面的计算,损失也就2个亿左右,但是,光大证券不干。 连环诉讼:光大资本已先行起诉暴风集团 光大资本签署具有兜底性质的《差额补足函》的重要背景,是暴风集团及实际控制人冯鑫实际承诺进行股权投资的回购。 浸鑫基金成立之初,暴风集团、冯鑫与光大浸辉签署了收购MPS股权的回购协议,冯鑫向光大资本、光大浸辉出具了《承诺函》,约定暴风集团及冯鑫对浸鑫基金所投项目即MPS公司65%股权承担回购义务。但截至目前,暴风集团及冯鑫未履行回购义务。 5月8日晚间,暴风集团发布公告称,光大浸辉、上海浸鑫对公司及冯鑫提起“股权转让纠纷”诉讼,请求法院判令公司向光大浸辉、上海浸鑫支付因不履行回购义务而导致的部分损失6.88亿元及该等损失的迟延支付利息(暂计至今年3月3日为6330.66万元),合计共7.51亿元。 光大证券董事长接受约谈 3月27日晚,光大证券发布2018年年报,2018年净利润1.03亿元,同比暴降96.57%。光大证券净利大幅下滑,主要是因为其全资子公司光大资本爆雷,为此计提15.21亿元预计负债及资产减值准备。 而由于对此事负有领导责任和管理责任,时任光大证券董事长薛峰被要求在3月25日携带有效身份证件到上海证监局接受监管谈话。 对于薛峰的监管谈话中指出,对子公司管控机制不完善,对子公司管控不力,公司内部控制存在缺陷;公司出现风险事件时,未及时向中国证监会报告等。

光大证券的追责暴风集团告得有模有样,但出资份额最大的冤大头招商银行并不是傻子,仍然把炮口对准了光大。5月底,招商银行起诉光大资本,要求索赔34.89亿元,并冻结了光大资本旗下银行账户、股权、基金份额,合计接近44亿元。

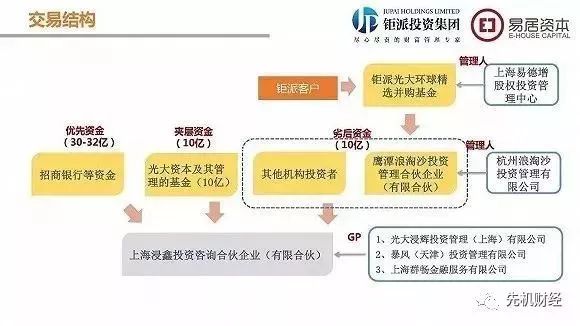

好在光大资本一开始给出了《差额补足承诺》,招商银行的28亿元,和华瑞银行通过爱建信托出资的4亿元,在整个基金中作为优先级合伙人,得到光大资本方面承诺,在优先级不能实现退出时,由光大资本承担相应差额补足义务。

与两家银行不同,参与了劣后级的投资人目前来看没有任何保障,这其中,就有沪上屡败屡战的第三方理财销售机构——x派投资。

为了蹭光大证券的光环,x派投资在2016年4月-6月成立了2只基金,“x派光大环球精选并购基金”和“x派光大环球精选并购基金二期”,总金额均为3.16亿元左右。期限为,1年投资期+1年退出期+1年延长期。随着时间步入2019年6月,广大x派投资的产品投资人又要进入维权季节了。

相比招商银行对光大资本的有保障追责,这批x派投资人的维权之路充满了不确定。因为投资人的钱是经过了三层嵌套才去到浸鑫基金的,把权属关系搞得复杂化,将大大提升投资者的维权难度。

这场堪称世纪天坑的骗局,到底是光大证券方面能力不足?还是利令智昏导致的失职?亦或是当事操盘手与交易对手、国际中介串谋的瓜分盛宴?MP&Silva离奇暴毙之下,52.03亿投资人的愤怒终将把谜底揭开。

被三个意大利人割了韭菜?

52亿的基金,一场轰轰烈烈的跨境大收购,为什么会一败涂地?看似物超所值的收购,却在尽调上埋下了地雷。

据媒体分析有以下几点因素。

1、MPS 当时手中的国际体育赛事版权实际上对中国市场吸引力有限——意甲、法甲、苏超等联赛在国内市场关注度相对较低,而 MPS 的英超版权又仅限于除中国之外的亚太地区。

2、在被中资收购之时,MPS 手中的主要体育版权大多都面临着即将到期的问题。其中,意甲和法甲的版权都是到 2018 年为止,而与英超、阿森纳俱乐部和 F1 的版权合同则是签到 2019 年,合同最长的法网则是到 2021 年截止。版权的延续性不足也成为了中资收购后的一大隐忧。

3、在被收购后,中方更是没有和MPS签订好竞业限制协议,导致MPS的三大创始人拿到大量现金后,居然跑路了。

早在 2015 年 8 月,拉德里扎尼和席尔瓦就已经减少了对 MPS 的持股份额,由原先的控股变为非控股。

收购时没有对核心人员做竞业禁止规定。MPS的商业模式决定了其业务发展对公司重要人物的依赖程度比较高。对于此类公司,有经验的收购方一般会在收购时对相关核心人员,如公司高管、核心人才等作出竞业禁止规定,要求这些人在收购完成后一定时期内,比如3年或5年内,不能从事同行业业务,或者给予一定的奖励、期权等激励措施留住关键少数,以实现平稳过渡,维护公司的利益。但光大资本和暴风科技在收购时似乎并未作出相应的安排。

MPS的创始人Radrizzani早在2015年就创立了一家体育转播公司Eleven Sports,拥有意甲、西甲、荷甲和中超在英国的转播权。在被收购之后,Radrizzani于2017年买下了英冠球队利兹联。而MPS的另一位创始人Riccardo Silva也在2017年买下了美国二级职业足球联盟球队迈阿密FC,并在2018年成为意甲豪门AC米兰俱乐部的股东。两位创始人的举动显然会对MPS收购后的生产运营造成影响。

4、对MPS缺乏有效的运营管理手段。

光大资本、暴风科技在收购MPS后,似乎对如何经营管理好这家行业巨擘缺乏足够、有效的手段和方式,导致人员“离心离德”。FFT起诉MPS时,曾获得MPS前首席执行官乔尚·勒施(Jochen Lsch)和MPS审计机构致同会计师事务所(Grant Thornton)的背书;MPS新加坡公司的首席执行官谢默斯·奥勃良(Seamus O'Brien),在2018年1月加入MPS,短短7个月后便辞职退出等。这些高级管理人员的举动都从侧面反映出MPS已经在生产经营管理上陷入困局,与股东方也矛盾重重。

谁来买单?

52亿打了水漂,那么,谁的责任?谁来买单?暴风、光大、招行都吵起来了。

2018年10月,MPS被被英国法院宣布破产清算,公司资产和收入将用于偿还债权人。浸鑫基金未能按原计划实现退出,从而使得基金面临较大风险。

天眼查信息显示,除了暴风投资、光大资本、光大浸辉之外,浸鑫基金还有11家LP,背后的出资方招商银行、华瑞银行、东方资产、钜派投资及云南、贵州省国资均有踩雷。

出资额最大的是招商财富,以理财资金出资28亿元。紧随其后,嘉兴招源涌津股权投资基金、爱建信托两家出资6亿元和4亿元,其中爱建信托仅为通道,实际出资方为华瑞银行。此外,浪淘沙投资、深圳科华资、上海隆谦迎申投资等7家机构出资上亿。

根据今年光大证券和暴风集团发布的多个公告及公开资料可知,最早的一个关键节点在2016年3月2日,当时暴风集团、冯鑫及光大浸辉签署了一份意向性协议《关于收购 MP&Silva Holding S.A.股权的回购协议》。

这份协议的具体内容并未有详细透露,但大意是,在合规的条件下,原则上在联合基金完成对MPS收购后的18个月内,暴风集团及冯鑫将会完成对MPS这个资产的回购。从当时的环境看,这很大程度意味着将其整合进入上市公司主体。光大资本、光大浸辉表示,当时冯鑫向其出具了《承诺函》。

也就是说,按照原本的协议,暴风集团与其当家人冯鑫为光大资本的投资兜底,承诺MPS收购后注入上市公司。但收购后不到三年,MPS就遭破产清算,暴风集团早已跌落神坛,无力兑现承诺。

于是暴风跟光大先打起来了。

5月8日晚间,暴风集团发布公告称,光大浸辉、上海浸鑫对公司及冯鑫提起“股权转让纠纷”诉讼,请求法院判令公司向光大浸辉、上海浸鑫支付因不履行回购义务而导致的部分损失6.88亿元及该等损失的迟延支付利息(暂计至今年3月3日为6330.66万元),合计共7.51亿元。

光大即使有暴风集团给兜底,自己也得给招行兜底啊。

但是,光大证券却在2月份的时候,准备“赖账”了。当时发的公告这么说的:

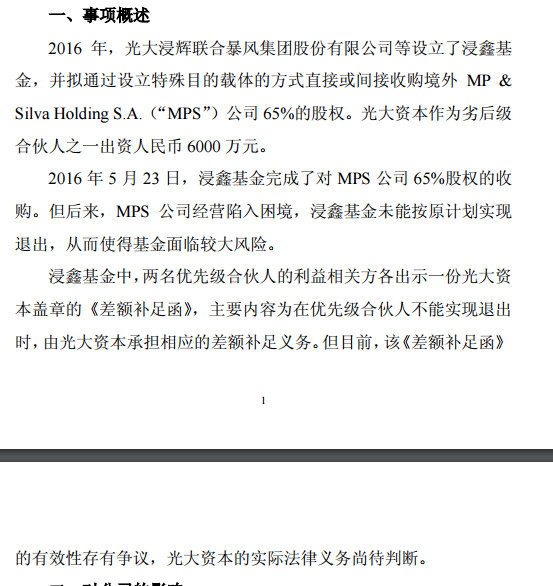

浸鑫基金中,两名优先级合伙人的利益相关方各出示一份光大资本盖章的《差额补足函》,主要内容为在优先级合伙人不能实现退出时,由光大资本承担相应的差额补足义务。但目前,该《差额补足函》的有效性存有争议,光大资本的实际法律义务尚待判断。

光大证券这波操作彻底激怒了招行,招行当时为什么肯给28亿?招商银行副行长兼董秘王良曾经这么说,28亿的投资金额“是非常大的”。招行投资的是项目优先级,包括股权、股票,以及差额补足等多重保障措施。

也就是说,没有光大的那份《差额补足函》信用背书,招行怎么敢入局。

不过王良也表示,“我们想通过积极的沟通,各方履行合同义务,理财资金能够得到充分的保障,维护投资人的合法权益。至于会采取什么样的措施更好的化解风险,会不会采取诉讼的方式,具体的细节等,为了更好的处理好这些事情,还不便于详细的披露”。

当然光大证券自己也不好过。

2018年度光大证券对这笔投资计提了14亿元预计负债及1.21亿元其他资产减值准备,共计减少公司2018年度合并利润总额约15.21亿元,减少合并净利润约11.41亿元。

同时,也让光大证券卷入多个诉讼当中。其中,既有光大证券子公司作为原告起诉暴风集团索赔7.5亿元,也有光大证券子公司作为被告,被招商银行和华瑞银行起诉。华瑞银行同样作为优先级合伙人索赔4.52亿元的案件目前正在审理中。

2019年1月中旬,光大证券宣布重要人事任命。闫峻出任光大证券党委委员、书记,免去薛峰光大证券党委书记、委员职务。薛峰继续担任光大证券董事长。

3月18日,上海证监局发布《关于对薛峰采取监管谈话行政监管措施的决定》。《决定》称,光大证券对子公司管控机制不完善,对重大事项未严格执行内部决策流程,薛峰作为公司时任总经理,对上述问题负有领导责任和管理责任,因此对其采取监管谈话的行政监管措施。

2016年12月20日,薛峰在“光大证券财富管理年会”表示,“我们今年上半年拿下了全球最大的体育赛事公司之一MPS 65%的股权,非常开心。如果不出意外的话,我们这家重孙公司会拿下美洲杯的主办权,然后我们还在策划世界网球锦标赛,这个赛事纳入到中国等等。”

现在,暴风集团已经成为资本市场的弃儿,市值一落千丈,冯鑫也负债累累,自顾不暇。这个52亿元的烂摊子将如何收场?

转自懂私慕