6月20日晚间,证监会发布消息称,日前,证监会就修改《上市公司重大资产重组管理办法》(以下简称《重组办法》)向社会公开征求意见,拟进一步提高《重组办法》的“适应性”和“包容度”。

华泰策略对历次《上市公司重大资产重组管理办法》修订变化做了总结对比,具体如下:

本次《上市公司重大资产重组管理办法》修改主要内容包括:

一是拟取消重组上市认定标准中的“净利润”指标,支持上市公司依托并购重组实现资源整合和产业升级。

二是拟将“累计首次原则”的计算期间进一步缩短至36个月,引导收购人及其关联人控制公司后加快注入优质资产。

三是促进创业板公司不断转型升级,拟支持符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。

四是拟恢复重组上市配套融资,多渠道支持上市公司置入资产改善现金流、发挥协同效应,引导社会资金向具有自主创新能力的高科技企业集聚。

值得一提的是,这是证监会自2013年11月以来首次明确创业板重组上市改革,允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。同时明确,非前述资产不得在创业板重组上市。——重大边际变化,下文会重点分析。

此外,请看花絮,本次修改将一并明确科创板公司并购重组监管规则衔接安排,简化指定媒体披露要求。上市公司只需选择1种中国证监会指定报刊公告董事会决议、独立董事意见,这里一定程度放宽了法披媒体选择的自由,也预示着对于法披媒体乃至财经媒体领域的重大变化。

圈主重点梳理如下:

01

重点一:拟取消认定标准中的“净利润”指标

前次,2016 年修订《重组办法》时,针对亏损、微利上市公司“保壳”、“养壳”乱象,证监会在重组上市认定标准中设定了总资产、净资产、营业收入、净利润等多项指标。

但是以净利润指标衡量,有两个bugs:亏损公司注入任何盈利资产均可能构成重组上市,不利于推动以市场化方式“挽救”公司、维护投资者权益;微利公司注入规模相对不大、盈利能力较强的资产,也极易触及净利润指标,不利于公司提高质量。

证监会指出,当前经济形势下,拟删除净利润指标,支持上市公司资源整合和产业升级,加快质量提升速度。

业内人士认为,此前并购标的,必须要承诺和考核利润,考核3年利润带来的必然结果,要么注入的是生意型传统产业,要么是数据造假。对于重组并购的标的,不用去考核净利润,大量暂未盈利的科技公司,规则上允许通过重组并入上市公司,也弱化了造假动机。

02

重点二:“累计首次原则”计算期间缩至36个月

2016年证监会修改《重组办法》时,将按“累计首次原则”计算是否构成重组上市的期间从“无限期”缩减至60个月。本次修改统筹市场需求与证监会抑制“炒壳”、遏制监管套利的一贯要求,将累计期限减至36个月。将有利于引导收购人及其关联人控制公司后加快注入优质资产。

中信建投解读为,从时间角度对重大资产重组认定触发的难度增大,从而一定程度鼓励企业并购重组。

03

重点三:推进创业板重组上市改革

基于创业板市场定位和防范二级市场炒作等因素,2013年11月,证监会发布《关于在借壳上市审核中严格执行首次公开发行股票上市标准的通知》,禁止创业板公司实施重组上市。

本次修订,证监会允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。同时明确,非前述资产不得在创业板重组上市。这是本次并购重组改革最重磅的部分,创业板借壳从此松绑。

此前,创业板不允许重组上市,在2018年“紧信用”环境下,中小民企抗风险能力较弱,部分企业债务高企与股权质押严重,逐步陷入资金断裂、经营困难的恶性循环中,丧失自救能力,上市公司化解经营风险的需求日益迫切。

同时,政策的限制制约了外部资本对创业企业的支持。大批满足创业板条件的高科技含量的优质资产徘徊在资本市场门外。

圈主认为,经过三年多,严监管的整治,粗放式、忽悠式。盲目跨界式重组已经得到遏制,在资本市场生态趋于理性下,证监会放开借壳限制是一定的。

一位投行人士指出,“资本市场支持科创的理念应该体现在各个板块和层次间,除了科创板,其他板块,包括创业板都应该支持优质的创新创业企业登陆资本市场。创业板重组上市的限制解除,将是科创企业登陆资本市场的另一个重要路径。”

中信建投评论称,放开并购重组将能够使这些创业板公司“重获新生”,从而提升创业板公司质量。

04

重点四:拟恢复重组上市配套融资

现行《重组办法》取消了重组上市的配套融资。恢复重组上市配套融资,将支持上市公司置入资产改善现金流与资产结构。

证监会指出,重点引导社会资金向具有自主创新能力的高科技企业集聚,本次修改是基于当前市场环境,以及融资、减持监管体系日益完善考虑的。

综合一下,小财女认为核心亮点是,创业板借壳松绑,利好中小创企业;开辟科创企业新通道,科创是中心。

同时,本次重大修改体现出监管意图边际变化:

1.监管对借壳上市认识的重大转变:借壳上市不再是抄近路的行为,而是正常的市场交易行为。矫枉过正的适度调整!

2.鼓励重组,放宽限制,为中小创企业寻找出路;

3.重点是,修改说明中多次提到“符合国情”,退市制度与鼓励重组优化、借壳正常化与严监管打击“三高”、“五黑”等相辅相成。

05

证监会“放水”,利好哪家强

本次修改意见有两个直接利好的板块:创业板壳资源和券商

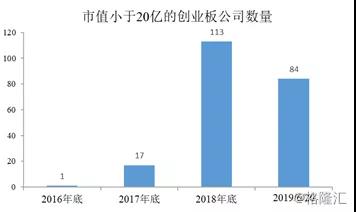

之前从IPO加速、强抓退市制度、到推出科创板降低直接融资难度,种种措施都淡化了壳资源的价值。实际上创业板2016年至2018年底一直处于熊市,尤其是去年,中小市值公司数量陡增,2018年底创业板低于20亿市值的公司达到了113家,最近因为市场行情好转,数量有所减少,截止6月20日为84家。

这次修改重大资产重组管理办法,放松了创业板借壳的要求,用以支持符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市,这对壳资源的价值修复有一定的帮助。那些市值较小的创业板公司,可以提升相当多的人气,84家低于20亿市值的公司中,有些将成为优质资产借壳对象,值得关注。

考虑到选择借壳公司时一般会考虑公司员工人数和资产负债率,以下资料可以供大家参考。

另外,结合监管文件来看,放宽并购重组信息披露要求,这对推动并购重组市场逐步回暖有相当大的帮助。

实际上,2019年至今上市公司定增资产重组的案例有78例,这一数据相比去年同期多了21例,审核中的并购重组事件2018年同期为72件,2019年同期为94件。

而资本市场的并购重组活动除了涉及卖方标的和卖方标的,也需要中介——券商投行部的参与,这中介部分收入划为并购重组财务顾问业务收入。

从中国证券业协会发布2018年度证券公司经营业绩排名来看,2018年国内券商并购重组财务顾问业务收入TOP5分别是华泰证券、中金公司、中信证券、中信建投、海通证券,对应收入分别为4.4亿、2.9亿、2.0亿、1.7亿、1.3亿。

相对于券商的其他业务而言,并购重组财富顾问费用占比并不高,但是这块业务毛利高,对净利润增厚作用较强,2019年的并购重组相对于前两年数量大幅增长,对于这些证券公司也是很大的利好。

相对于券商的其他业务而言,并购重组财富顾问费用占比并不高,但是这块业务毛利高,对净利润增厚作用较强,2019年的并购重组相对于前两年数量大幅增长,对于这些证券公司也是很大的利好。

同时考虑到近期央行证监会出台大行支持非银方案,头部券商成流动性供给桥梁,支持大型券商发行金融债券,主要大型券商包括中信证券、华泰证券、中金公司、国泰君安、招商证券、银河证券、中信建投等,这些券商名单也基本和上面名单重合,可以给与更多关注。

转自高禾并购圈